2022 a été une année particulièrement difficile, marquée par l’invasion de l’Ukraine par la Russie et la crise énergétique qui s’en est suivie. Pour l’année 2023, deux inconnues majeures rendent tout exercice de prévision particulièrement aléatoire : la guerre en Ukraine et la situation du Covid, notamment en Chine. L’une et l’autre conditionnent le niveau de la croissance mondiale, et donc de la demande, mais aussi l’approvisionnement de certains marchés qu’il s’agisse du gaz ou du blé, comme des engrais et de certains métaux. L’hypothèse la plus vraisemblable début 2023 est celle de la poursuite du conflit ukrainien, de l’aggravation de la crise de la Covid en Chine dans les premiers mois de 2023 avant que ne se développe enfin une immunité collective dans la deuxième partie de l’année. Sept graphes, résumés par Jean-François Bay du site spécialisé www.quantalys.com permettent de projeter l’année 2023. Les graphes sont essentiels pour appréhender un contexte économique donné, mais surtout pour comprendre la dynamique au fil du temps. Les graphiques de cet article proviennent des équipes de recherche de « Erste Bank » et ne constituent pas une liste exhaustive. Tour d’horizon.

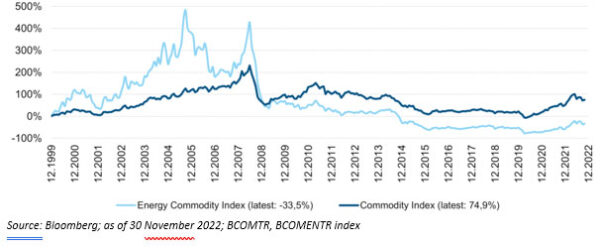

- L’inflation aux Etats-Unis

L’inflation est le sujet dominant depuis la découverte du vaccin contre le COVID-19 et la fin de la pandémie. La forte hausse des prix des produits et services entraîne une baisse du pouvoir d’achat et une incertitude chez les consommateurs. Dans le même temps, une inflation élevée déclenche une forte réaction des banques centrales : elles tentent de maintenir les anticipations d’inflation pour l’avenir dans une bande étroite en augmentant fortement les taux d’intérêt et en utilisant une rhétorique succincte. Ceci afin d’éviter les effets dits secondaires.

Dans le graphique n°1 représentant les prix à la consommation, deux éléments sont particulièrement intéressants :

• Pour l’instant, les prix à la consommation aux États-Unis ont probablement dépassé leur niveau maximum. Alors que les chiffres en Europe ne reflètent pas cela maintenant, il y a beaucoup à penser que l’Europe suit les États-Unis.

• L’Europe a connu près d’une décennie de faible inflation (2010 à 2019). La question de l’inflation semblait avoir presque disparu de la perception du public, pour revenir d’autant plus désagréablement et soudainement.

2. La confiance dans la situation économique future

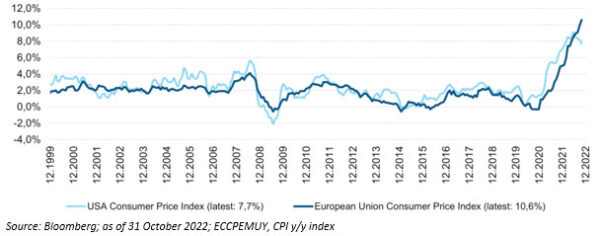

L’indice des directeurs d’achat (PMI) est l’un des indicateurs les plus reconnus et les plus suivis de l’état de l’économie. Cet indice est disponible pour les pays les plus importants. Pour cela, les personnes qui prennent des décisions dans les grandes entreprises concernant les achats, la gestion des marchandises et la coopération avec les fournisseurs se voient présenter un catalogue de questions bien pensé, optimisé au fil du temps. Ils en savent long sur la situation de leur propre entreprise et sur la façon dont les choses se passent dans l’industrie et dans l’économie en général. En raison de l’importance du PMI, le questionnaire n’est pas rempli «à côté», mais de manière professionnelle et sérieuse. Les variables comprennent la production, les nouvelles commandes régionales et celles destinées à l’exportation, les délais de réponse des fournisseurs et les chaînes d’approvisionnement, les niveaux de stocks, etc. Des variables correspondantes sont utilisées pour le secteur des services.

Une valeur supérieure à 50 signifie une économie en expansion, et une valeur inférieure à 50 signifie une économie en contraction. Le graphique n°2 montre deux choses en particulier :

• La cyclicité d’une économie au fil des décennies. Dans le meilleur des cas, une économie croît par l’étendue de son potentiel : c’est-à-dire sans avoir à libérer des salariés et des machines, mais aussi sans les surcharger.

• La dernière valeur disponible montre que le PMI – ici pour les USA – sont à l’avant-garde de l’économie mondiale – se situent juste à la valeur neutre de 50, et donc, après avoir faibli pendant environ douze mois, se trouvent maintenant dans le «no man’s land» entre une nouvelle détérioration et une amélioration.

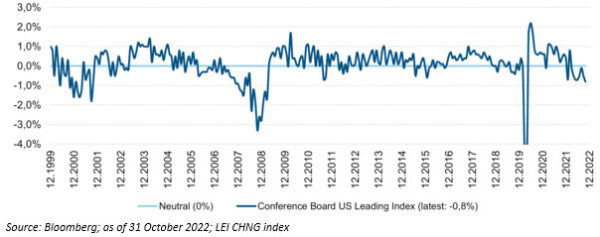

3. Les indicateurs avancés ou prospectifs

Les indicateurs dits «avancés» sont importants dans la gestion de portefeuilles. Les prévisions donnent une tendance et permettent de déterminer des scénarios malgré leur incertitude inhérente. Après tout, on veut quantifier ce que l’avenir pourrait nous réserver. Le Conference Board est une institution non compétitive de longue date aux États-Unis. Son objectif est d’agréger les paramètres observables des événements économiques d’une manière qui facilite non seulement une description de l’état actuel, mais également une déclaration prospective. Pour l’indice «Leading du Conference Board», des variables sont combinées qui fournissent un aperçu segmenté afin de faire une déclaration fiable. Il s’agit notamment des attentes des consommateurs, de la qualité des prêts et du crédit, des carnets de commandes, mais aussi des principaux indices boursiers pour les actions et les obligations, etc.

En conséquence, ce graphique n°3 a un bon bilan, par exemple en termes de produit intérieur brut (PIB). L’indice a été très fiable dans la prévision de la performance économique globale d’un pays, qui n’est disponible que pour les chiffres réels avec un fort décalage dans le temps.

Quel est l’état actuel ? La lecture a chuté pendant huit mois d’affilée. Ainsi, il prévoit clairement une récession aux États-Unis.

4. La pentification de la courbe des taux

La courbe de rendement reflète le taux de rendement dans le domaine des titres à revenu fixe qui peut être obtenu à partir d’un investissement à un certain moment sur différentes périodes. Les rendements d’un investissement court, par exemple trois mois (3M), devraient être plus faibles logiquement sur la courbe des taux que pour un investissement long, par exemple dix ans (10Y). En effet, plus un investissement prend des risques, plus le rendement éxigé est élevé.

Le graphique n°4 montre la différence entre les deux parties de la courbe des taux, entre la partie longue et la partie courte. Si la courbe est montante ou haute, l’investissement long est récompensé plus longtemps : l’avenir est perçu comme particulièrement positif. Si la courbe est en baisse et basse, cela signifie une prime décroissante pour les investissements dans le futur, au profit des investissements à horizon de temps court : le futur est évalué comme incertain. Deux méthodes sont couramment utilisées pour le calcul, à savoir la comparaison de 2Y et 10Y, et la comparaison de 3M et 10Y. Les deux variantes sont tracées dans le graphique – les deux courbes sont comparables.

Le graphe montre également qu’il est très rare que la ligne rouge (zéro) est cassée par les deux courbes :

• 1 fois en 1999-2000,

• 1 fois en 2006-2007,

• 1 fois en 2018-2019

• et la dernière fois en 2022.

Une valeur négative implique que l’environnement économique «punit» un engagement prolongé dans les investissements. Aux États-Unis, nous sommes entrés dans ce scénario à la mi-2022 – et il a prévalu depuis. Un signal qui était auparavant considéré comme annonciateur de récession. Cependant, le nombre d’événements est faible, comme le montre le graphique, et nous ne pouvons donc pas déduire une précision à 100% de cette déclaration du passé.

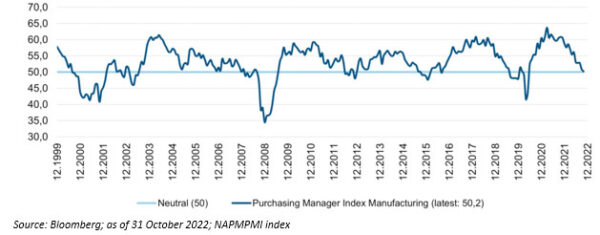

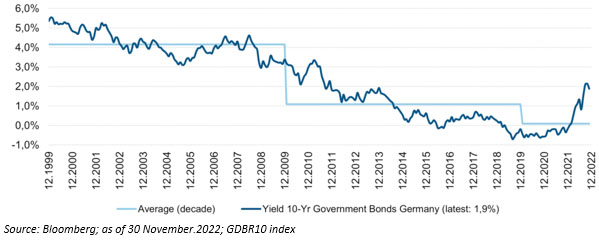

5. Les taux d’intérêt à long terme

Le terme «rendement obligataire» décrit les intérêts que les investisseurs reçoivent lorsqu’ils mettent leur capital à la disposition d’un gouvernement ou d’une entreprise sous forme d’obligations pendant une période limitée. Les obligations d’États et d’entreprises sont principalement détenues par des investisseurs institutionnels tels que des fonds de pension. Les investisseurs particuliers s’intéressent également de plus en plus aux actifs délivrant un intérêt via des fonds obligataires, des fonds à échéance ou le célèbre fonds en euros.

Le graphique n°5 reflète la baisse des taux d’intérêt qui était devenue plus ou moins une constante en Europe et aux États-Unis depuis des décennies – jusqu’à ce que la situation change cette année 2022. À la veille de la «grande crise financière » en 2008, les taux d’intérêt se situaient encore dans la fourchette de 4% à 5 %. Des taux d’intérêt à ce niveau étaient également disponibles sur les comptes d’épargne à l’époque. Ces taux ont considérablement diminué au cours de la décennie suivante, restant faibles afin de stimuler l’économie. Les faibles taux d’intérêt rendent le capital plus facilement disponible.

Cela a été suivi par la crise de l’euro en 2015/16 pour l’Europe et la crise du Covid en 2020 pour le monde entier : ces crises ont interdit aux taux d’intérêt de s’approcher du niveau d’avant 2008.

Mais la situation vient de changer. L’inflation a rendu les hausses de taux d’intérêt et donc l’application de freins par les Banques centrales inévitables vers les 2 ou 3% (hausses des taux directeurs, diminution du bilan des banques centrales…).

Attention, en Europe, l’inflation est principalement tirée par les prix de l’énergie. Ils ne peuvent être influencés que dans une mesure limitée par les mesures des banques centrales. Par ailleurs, les hausses de taux d’intérêt plus élevées (4%, 5% …) doivent être pesées très soigneusement en raison des différences régionales et de l’endettement élevé de certains Etats.

6. La valorisation et la croissance des bénéfices

Les cours des actions sont souvent perçus avec un degré élevé d’incertitude et associés à un comportement imprévisible des investisseurs et de différents intervenants. Néanmoins, à long terme, ce sont en fin de compte des indicateurs fiables de la santé des entreprises d’un pays et des bénéfices délivrés par les entreprises.

Le graphique n°6 illustre l’indice boursier américain le plus important, le S&P500. Les États-Unis sont de loin le marché boursier mondial le plus important et les entreprises américaines captent les deux tiers du capital investi dans le monde.

La croissance régulière des bénéfices au cours de la période sous revue est intéressante. Il n’a été interrompu que temporairement par la crise du Covid 2020. Cette croissance sous-tend la décision des investisseurs d’investir durablement en Bourse pour faire fructifier leur épargne. Le temps est clairement de leur côté. Essayer d’améliorer les rendements par une gestion tactique, c’est-à-dire en essayant de spéculer et de prévoir l’entrée et la sortie est possible. Mais, dans la majorité des cas, le «Market Timing» ne produit cependant pas de rendement excédentaire durable.

Actuellement, la croissance des bénéfices a ralenti, mais pas fortement. Une récession aux États-Unis pourrait accélérer cette évolution. Mais cela ne doit pas nécessairement être le cas si nous assistons à une soi-disant récession «technique» provoquée par les banques centrales : bien qu’une telle récession déclenche les paramètres économiques attendus, les bénéfices des entreprises ne sont pas affectés négativement, du moins pas de manière perceptible.

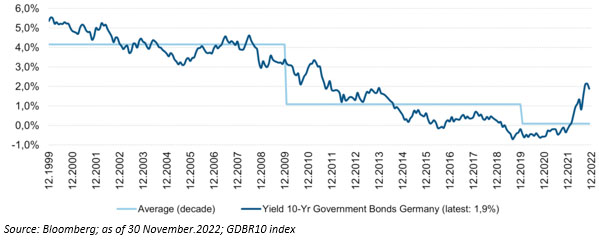

7. Le prix des matières premières

Les indices des matières premières sont principalement composés de groupes de matières premières :

• L’énergie (pétrole brut, produits pétroliers tels que l’essence, le diesel et le mazout, ainsi que le gaz naturel),

• Les métaux industriels (tels que le cuivre, le nickel et l’aluminium),

• Les métaux précieux (principalement l’or et l’argent)

• Les matières premières agricoles ou alimentaires (tels que le blé, le riz, le sucre…).

Le graphique n°7 donne une vue des marchés des matières premières du point de vue d’un investisseur financier depuis plus de 20 ans. Ici, un investissement n’est possible que via des instruments dérivés, appelés futures. En effet, les investisseurs financiers ne peuvent pas stocker de matières premières après un achat.

Le graphique montre une phase intéressante : nous avons été gâtés par des prix de l’énergie bas et stables depuis 2008 pendant plus d’une décennie à l’échelle mondiale. Au cours des deux dernières années, cependant, les prix ont fortement augmenté. Même sur cette période, les fluctuations sont tout au plus similaires, voire plus faibles par rapport à celles d’avant 2008.

Il convient de mentionner que les prix de l’énergie en Europe, qui sont beaucoup plus fortement liés à la guerre en Ukraine que ceux aux États-Unis, ne sont pas reflétés dans les indices usuels des matières premières. Ce graphique n’exprime donc pas suffisamment la pression à laquelle doivent faire face les agents économiques européens.

Dans le même temps, les matières premières constituent un marché sur lequel l’offre et la demande trouvent généralement un équilibre à long terme : une demande accrue entraîne une augmentation de la production et de l’extraction et vice versa. Les graphiques des matières premières et des actions diffèrent les uns des autres et sont peu corrélés. Dans le passé, les graphes sur les marchés actions ont enregistré une hausse stable dans le temps alors que pour les matières premières, dans l’ensemble, les phases de fortes hausses ont été suivies de phases de fortes baisses.

Conclusion

Les indicateurs économiques sont censés fournir une image aussi fiable que possible de l’économie et sont directement intégrés dans les décisions d’investissement. Généralement, les indicateurs regardent le passé, l’état présent et, plus rarement, illustrent le futur.

Le constat actuel que l’on peut lire sur les graphiques précités est ambivalent : la phase de boom de l’économie au lendemain de la crise du Covid est terminée. Nous sommes maintenant confrontés à une inflation d’une ampleur hautement indésirable.

La mauvaise nouvelle est que les banques centrales vont tout faire pour lutter contre l’inflation avec des hausses de taux d’intérêt et une gestion des anticipations, quitte à être trop dures.

La bonne nouvelle est que ces mesures sont techniques. La nécessité de lutter contre l’inflation signifie qu’un ralentissement temporaire et modéré des économies américaine et européenne pourrait les conduire à être en récession en 2023, avec les conséquences correspondantes pour l’économie mondiale.

Parallèlement, cette récession pourrait être modérée ou entraîner des turbulences boursières. Les graphiques peuvent aider à percevoir ces changements visuellement et être des points de repère afin de les classer au fil du temps.

Econews avec Jean-François Bay (www.quantalys.com)