Au niveau international, l’économie semble en voie d’atterrir en douceur, attestée par une meilleure résilience tant dans les pays du G20 que dans les économies de marché émergentes. Mais, l’activité et les perspectives de croissance restent modérées. En outre, le processus de désinflation se poursuit.

Cependant, la fragmentation géoéconomique et les vulnérabilités climatiques compromettent la convergence des revenus et augmentent la vulnérabilité des économies aux chocs extérieurs.

Au plan interne, la semaine sous examen est caractérisée par une relative stabilité du taux de change, aussi bien au parallèle qu’à l’indicatif, attestée par des légères variations hebdomadaire. Le marché des biens et services reste marqué par des pressions latentes des prix intérieurs. L’inflation hebdomadaire est passée de 0,18 % à 0,23 % d’une semaine à l’autre.

I. ANALYSE DE L’ENVIRONNEMENT EXTÉRIEUR

Les développements économiques récents restent caractérisés par une résilience de l’économie mondiale observée ces derniers mois. En effet, après plusieurs années marquées par des chocs, l’économie mondiale semble en voie d’atterrir en douceur, mais l’activité et les perspectives de croissance restent faibles, estimée à 3,1%. La situation cyclique des pays du G-20 s’est avérée plus solide que prévu, soutenue par une désinflation continue sans déclencher de récession. De même, les économies de marché émergentes ont fait preuve d’une meilleure résilience.

Cependant, ces perspectives restent faibles à moyen terme, reflétant les tendances et les défis séculaires, notamment la faible croissance de la productivité, le vieillissement, la fragmentation géoéconomique et les vulnérabilités climatiques. Ces tendances compromettent également la convergence des revenus et augmentent la vulnérabilité des économies aux chocs extérieurs. En outre, la politique monétaire devrait s’assouplir quelque peu en 2024 dans les principales banques centrales. L’inflation au niveau mondial devrait tomber à 5,8% en 2024 et à 4,4% en 2025.

Quant aux aspects liés aux finances publiques, la viabilité budgétaire est mise à l’épreuve, les conditions de financement de l’État devant rester difficiles à moyen terme, compte tenu des niveaux élevés et croissants de la dette publique. Dans le même temps, les efforts d’assainissement budgétaire, utilisant une combinaison appropriée de mesures de recettes et de dépenses, ne doivent pas être retardés.

Ils devraient se poursuivre à un rythme qui permette de trouver un juste équilibre entre la stabilisation de la dette et le soutien à une croissance inclusive.

Ainsi, des actions multilatérales sont nécessaires pour relever les défis mondiaux et tirer parti des opportunités mondiales. Les décideurs politiques du G20 doivent intensifier leurs efforts pour atténuer la menace du changement climatique, soutenir la transition climatique et contribuer à libérer le potentiel de croissance de l’Afrique. La coopération est nécessaire pour gérer la fragmentation – notamment en évitant les politiques commerciales qui créent des distorsions – et renforcer la résilience du système monétaire international.

II. ANALYSE DE L’ENVIRONNEMENT INTÉRIEUR

L’économie congolaise devrait demeurer résiliente au plan de croissance, attestée par un taux de croissance du PIB réel supérieur à la moyenne de l’Afrique Subsaharienne. En effet, la croissance est estimée à 7,5% en 2023 contre 5,7% en 2024.

Concernant l’inflation, en dépit de la décélération en glissement annuel, elle a augmenté de 0,229 % au cours de la semaine sous revue contre 0,177 % la semaine précédente.

Au niveau du marché des changes, le franc congolais a enregistré une dépréciation hebdomadaire de 0,51 % à l’indicatif, alors qu’au parallèle, il est resté globalement stable d’une semaine à l’autre.

S’agissant de finances publiques, le tableau de suivi de la situation financière de l’État produit par la Banque Centrale du Congo renseigne une mobilisation des ressources de 1.765,4 milliards de CDF et une exécution des dépenses chiffrée à 1.759,8 milliards de CDF.

Sur le plan monétaire, les dispositifs de la politique monétaire sont restés inchangés tant du côté du taux directeur qu’au niveau des coefficients de la réserve obligatoire par rapport aux dernières modifications.

Les résultats de l’adjudication des Bons BCC du 21 février courant indiquent que les souscriptions des banques se sont établies à 180,0 milliards de CDF pour les titres de 7 et 28 jours, alors le montant annoncé par la BCC était de 340,0 milliards de CDF dont 260,0 milliards pour les titres de 7 jours.

2.1. Secteur réel

Au regard de la confiance des chefs d’entreprises quant aux perspectives à court terme, l’économie congolaise devrait demeurer sur le sentier d’une croissance forte. Sur le marché des biens et services, il s’observe depuis le début de l’année une volatilité de l’inflation, alimentée notamment par le comportement du marché des changes et des perturbations dans l’approvisionnement des biens de premières nécessités.

2.1.1. Croissance

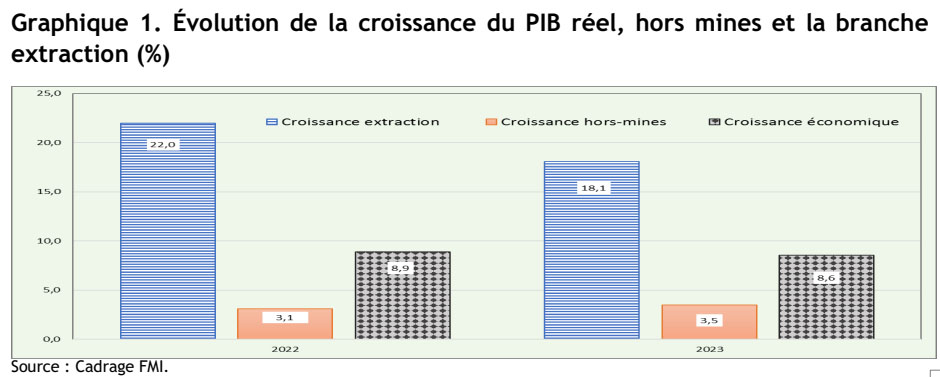

Initialement prévue à 6,2 % lors de la 5ème revue, la croissance du PIB réel devrait s’établir à 7,5 % en 2023 venant de 8,9 % l’année précédente, selon les dernières estimations élaborées, sur base des données préliminaires, avec les services du FMI. En effet, cette évolution de l’activité économique serait tributaire du dynamisme observé dans le secteur minier, à travers notamment le bon comportement des cours des principales matières premières exportées par le pays.

Cependant, pour l’année 2024, cette Institution table sur un taux de croissance économique projeté à 5,7 %, alors que la Commission des Etudes Statistiques et des Comptes Nationaux (CESCN) le prévoyait à 4,8 % par la CESCN. La valeur ajoutée de la branche extractive devrait augmentée durant cette période de 7,8 % contre 15,4% en 2023, principalement du fait d’un effet de base des exportations minières.

La croissance du PIB non-minier s’établirait à 4,5 % en 2024, venant de 3,6 % l’année précédente. Dans un contexte de ralentissement des prix intérieurs comparativement à l’année dernière, les activités non extractives seront soutenues notamment par la poursuite de la mise en œuvre du PDL-145T, ainsi que d’une bonne tenue dans les industries manufacturières et le commerce.

2.1.1.1. Croissance du secteur extractif

Les activités de la branche «Extraction » qui augmenterait de 18,1 % en 2O23 contre 22,0 % une année plus tôt, induirait une contribution à la croissance de 6,3 points. Cette évolution serait tributaire d’une demande internationale soutenue des principaux métaux d’exportations notamment le cuivre et le cobalt.

2.1.1.2. Croissance du secteur Non Extractif

L’année 2023 serait caractérisée par une bonne orientation des activités non extractives, attestée par le PIB hors-mines qui devrait se situer à 3,5 % contre 3,1 % en 2022. Cette évolution serait principalement soutenue par la consolidation des activités de la branche «Bâtiment et travaux publics » dont la valeur ajoutée devrait s’accélérer de 14,0 % contre 3,5 % en 2022. Sa contribution à la croissance serait de 0,6 point.

La branche «Transports et Télécommunication» à travers sa sous-branche télécommunication progresserait de 8,2 % en 2023. Cette activité enregistrerait une contribution à la croissance de 0,5 point.

Les branches «Commerce» et «Industries manufacturières» devraient tous contribuer de 0,3 point à la croissance. Leurs valeurs ajoutées progresseraient respectivement de 2,0 % et 2,6 %.

Les activités de la sous-branche «Agriculture» indiqueraient une croissance de sa valeur de 3,3 % en 2023 contre 2,4 % en 2022. La contribution à la croissance de ces activités s’établirait à 0,4 point venant de 0,3 point d’une année à l’autre.

2.1.2. Baromètre de conjoncture

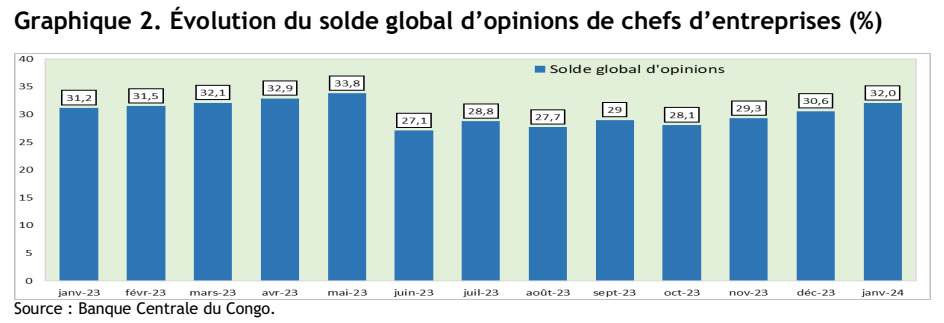

Au premier mois de l’année 2023, les résultats de l’enquête effectuée auprès des chefs d’entreprises révèlent une consolidation de la confiance de ces derniers quant à l’évolution de la conjoncture économique à court terme. En effet, le solde global brut d’opinions s’est établi à +32,0 % venant +30,6 % au dernier mois de l’année précédente.

Cette confiance se traduit notamment par une nette amélioration observée dans la majorité des branches d’activités échantillonnées, à l’exception de «l’Electricité et Eau».

2.1.3. Marché des biens et services

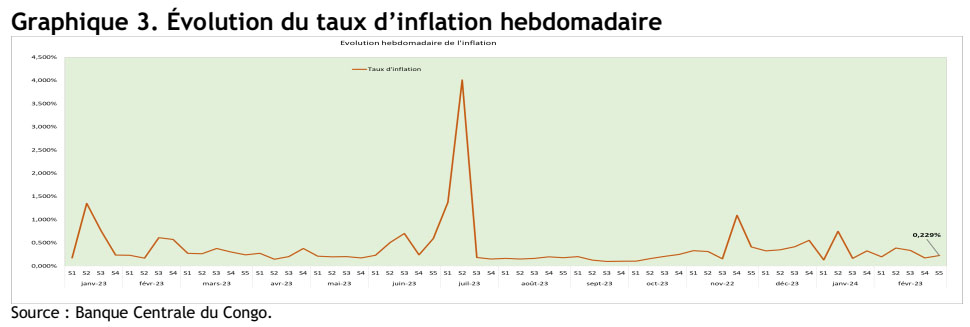

A la dernière semaine du mois de février, le marché des biens et service est demeuré globalement stable, en dépit de la légère accélération de l’inflation observée d’une semaine à l’autre. En effet, le taux d’inflation hebdomadaire s’est établi à 0,229 % contre 0,177 % la semaine d’avant.

Cette évolution corrobore celle observée sur le marché de change au courant de cette période, renseignant une dépréciation relative de la monnaie nationale. En effet, à l’exception des composantes «télécommunication» et « Biens et services divers », dont les variations des indices ont ralenti d’une semaine à l’autre, tous les autres postes de l’IPC ont enregistré des variations positives durant la semaine sous analyse.

L’analyse des contributions à l’indice global révèle que l’évolution de l’IPC en hebdomadaire est expliquée principalement par les fonctions de consommation «Produits alimentaires et boissons non alcoolisées» et «Logement, eau, électricités, gaz, et autres combustibles» avec 47,56 % et 19,31 % de contribution à l’inflation. Les postes «Transports», «Restaurants et hôtels» et «Biens et services divers», ont respectivement influencé la variation de l’IPC à hauteur de 9,26 %, 4,85 % et 4,78 %.

En rythme mensuel, le taux d’inflation affiche une légère décélération de 1,333 % contre 1,376 % en janvier dernier, soit un ralentissement de 0,043 point.

En cumul et en glissement annuel, le taux est ressorti respectivement à 2,728 % et 21,697 %. Pour rappel, la cible d’inflation annuelle demeure à 11,6 % à fin décembre 2024.

2.2. Finances Publiques

Le plan de trésorerie prévisionnel du mois de février tablait sur la réalisation des recettes publiques à hauteur de 1.300,9 milliards de CDF, ainsi que des dépenses à engager estimées à 1.301,8 milliards de CDF.

2.2.1. Exécution des Opérations Financières de l’Etat en 2024

Au cours du mois de février 2024, le tableau de suivi de la situation financière de l’État produit par la Banque Centrale du Congo renseigne un niveau des recettes publiques de 1.765,4 milliards de CDF. Les recettes des régies financières sont chiffrées à 1.322,6 milliards de CDF provenant en majorité de la DGI à hauteur de 657,6 milliards de CDF. La DGDA et la DGRAD ont mobilisé chacune 449,1 milliards de CDF et 215,8 milliards.

En ce qui concerne les dépenses, elles ont été exécutées à hauteur de 1.759,8 milliards de CDF. Elles ont concerné principalement les frais de fonctionnement des institutions et ministères, la rémunération des agents et fonctionnaires de l’Etat ainsi que les frais financiers.

En cumul annuel, au 01er mars 2024, les recettes de l’État se sont chiffrées à 3.893,1 milliards de CDF et les dépenses ont atteint 3.839,2 milliards de CDF.

Situation des Bons et Obligations du Trésor

Lors de l’adjudication du 27 février 2024, le Trésor public a levé 31,50 millions de USD au titre des Bons du Trésor pour une maturité de 6 mois au taux moyen pondéré de 10,135%. Le taux de couverture a été de 63,00 %. De même, le Trésor a levé 21,5 milliards de CDF au titre des Bons du Trésor indexés pour une maturité de 3 mois au taux moyen pondéré de 27,733%. Le taux de couverture a été de 35,83%.

En ce qui concerne les remboursements des titres publics échus, l’exécution du plan de trésorerie au 23 février 2024 affiche un montant de 188,2 milliards de CDF au titre d’obligations du Trésor.

2.3. Secteur extérieur

Le marché des changes a été caractérisé par une légère baisse de la valeur de la monnaie nationale. Le niveau des réserves internationales correspond à 2,72 mois d’importations. Les cours mondiaux des principaux produits de base intéressant l’économie de la RDC ont connu une évolution divergente.

2.3.1. Marché des changes, Budget en devises et réserves internationales

Au 1er mars 2024, le franc congolais a enregistré une dépréciation hebdomadaire de 0,51 % à l’indicatif, le taux de change s’étant situé à 2.757,89 CDF le dollar américain. Au parallèle, la perte de valeur du franc congolais a été quasiment nulle, soit 0,04 %, avec un taux de change s’établissant à 2.755,03 CDF. L’écart entre les deux cours est devenu non significatif, 0,1 %.

Dans les grandes villes des provinces, le taux de change moyen s’est situé à 2/ .748.93 CDF, soit un taux de dépréciation hebdomadaire de 0,03 %.

Par ailleurs, au 22 février 2024, l’exécution du budget en devises s’est soldée par un déficit mensuel de 89,3 millions de USD, découlant des recettes de 107,1 millions et des dépenses de 196,4 millions. Ce solde a porté le déficit cumulé annuel à un niveau de 27,9 millions de USD.

Les réserves internationales se sont établies à 5.041,55 millions de USD au 29 février 2024, correspondant à 2,72 mois d’importations des biens et services.

2.3.2. Évolution des cours des produits de base

Au 29 février 2024, le prix du baril a chuté de 1,23 %, se situant à 82,17 USD, sur fond d’une abondance de l’offre induite notamment par la hausse des stocks de Brut aux États-Unis. Sur les douze derniers mois, il affiche également une baisse de 0,38 %, passant de 83,73 USD à fin mars à 84,05 USD au 1er mars 2024.

Le cours du cuivre s’est contracté de 1,40 %, se fixant à 8.468,00 USD. Le prix de la tonne du cobalt s’est maintenu à 27.973,00 USD soit son niveau depuis le début de l’année courante. En glissement annuel, au 01er mars 2024, le cours du cuivre a chuté de 5,86 %.

Le cours de l’or a grimpé de 1,35 %, d’une semaine à l’autre, se fixant 2.028,40USD, sur fond de la hausse de la demande des produits de la joaillerie dans le marché asiatique. Sur les douze derniers mois de l’année, le cours de l’Or a enregistré une croissance de 14,34 %, passant de 1.831,50 USD à fin mars 2023 à 2.094,15 USD au 01e mars 2024.

Les prix de la tonne du riz et du blé ont enregistré des baisses respectives de 3,98 % et 2,41 %, se situant à 402,32 USD et 210,99 USD, en raison des bonnes perspectives de récolte dans certains pays producteurs. Par contre, le prix de la tonne du maïs a augmenté de 5,17 %, sur fond des conditions météorologiques défavorables dans les grandes zones de cultures. Sur les douze derniers mois de l’année, le prix de la tonne du Riz a enregistré une hausse de 6,24 % alors que celui du Blé a chuté de 21,6 %.

2.3.3. Balance des biens

En janvier 2024, le volume des échanges entre la RDC et le reste du monde a régressé de 29,94 % par rapport à la période correspondante de 2023.

La Balance commerciale a affiché un excédent de 1.544,31 millions de USD contre un déficit de 230,40 millions observé en janvier 2023. Rapproché au PIB, cet excédent représente 2,17 % contre 0,35 % une année plus tôt.

2.4. Secteur Monétaire

Au 01 mars 2024, le dispositif instrumental de la politique monétaire demeure inchangé par rapport à fin décembre 2023. En effet, l’état des instruments de la politique monétaire se présente comme suit : le taux directeur à 25 %, et le coefficient de la réserve obligatoire sur les dépôts à vue en franc congolais à 10 %.

En outre, les autres coefficients de la réserve obligatoire ont été maintenus inchangés par rapport à leurs niveaux de 2022, à savoir/ : 0,0/ % pour les dépôts en monnaie nationale à terme, 13,0/ % et 12,0/ % respectivement pour les dépôts à vue et à terme en monnaies étrangères.

Quant aux fourchettes d’appels d’offres des Bons BCC, elles continuent à faire preuve de flexibilité au regard de la nécessité d’une modulation optimale de la liquidité.

2.4.1. Comportement des agrégats monétaires

Au 1er mars 2024, la situation monétaire renseigne une baisse hebdomadaire de la base monétaire de 1,9 % pour s’établir à 8.282,7 milliards de CDF. Cette diminution résulte de la baisse enregistrée par les actifs intérieurs nets à hauteur de 716,4 milliards de CDF contre une hausse des actifs extérieurs nets de 556,9 milliards.

S’agissant des composantes, la diminution de la monnaie centrale est expliquée par la baisse des engagements envers les autres institutions de dépôts à hauteur de 212,4 milliards de CDF contre une hausse de la circulation fiduciaire de 52,9 milliards.

Par contre, les passifs monétaires au sens large affichent une croissance hebdomadaire de 0,14 % pour se situer à 36.740,8 milliards de CDF. Cet accroissement résulte de la hausse enregistrée par les actifs extérieurs nets de 556,9 milliards de CDF alors que les actifs intérieurs nets ont baissé de 504,0 milliards de CDF. Au niveau des composantes, l’augmentation de cet agrégat est expliquée principalement de la hausse des numéraires hors institutions des dépôts à hauteur de 52,9 milliards de CDF.

2.4.2. Marché monétaire

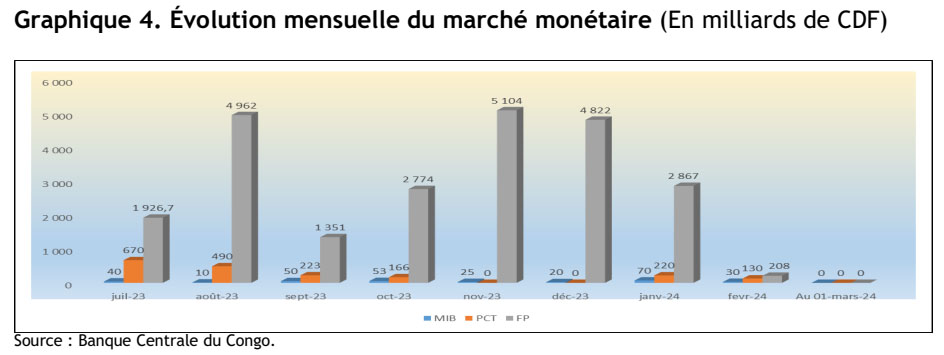

Au cours de la semaine sous analyse, le guichet des prêts à court terme n’a enregistré aucune opération. En cumul mensuel et annuel, à fin février, il affiche un volume d’opérations respectivement de 130,0 milliards et 350,0 milliards de CDF. Pour rappel, en 2023, le volume d’opérations y enregistré s’est chiffré à 3.474,0 milliards.

S’agissant du guichet des facilités permanentes, il a enregistré deux opérations à hauteur de 54,0 milliards de CDF au cours de la semaine sous étude. En cumul mensuel et annuel, à fin février, ce guichet affiche des volumes d’opérations respectifs de 208,0 milliards et 3.075,0 milliards de CDF. L’année écoulée avait connu un volume d’opérations exceptionnel de 21.569,7 milliards de CDF.

Quant au marché interbancaire, aucune transaction n’a été enregistrée au cours de la semaine sous analyse. En cumul mensuel et annuel, ce guichet affiche un volume d’opérations respectivement de 30,0 milliards et 100,0 milliards de CDF. En 2023, le volume des transactions y enregistré s’est fixé à 373,0 milliards.

Les taux d’intérêt appliqués sur les différents guichets se sont situés entre 25,0 % et 26,0 %, sur le marché interbancaire, des prêts à court terme et celui des facilités permanentes.

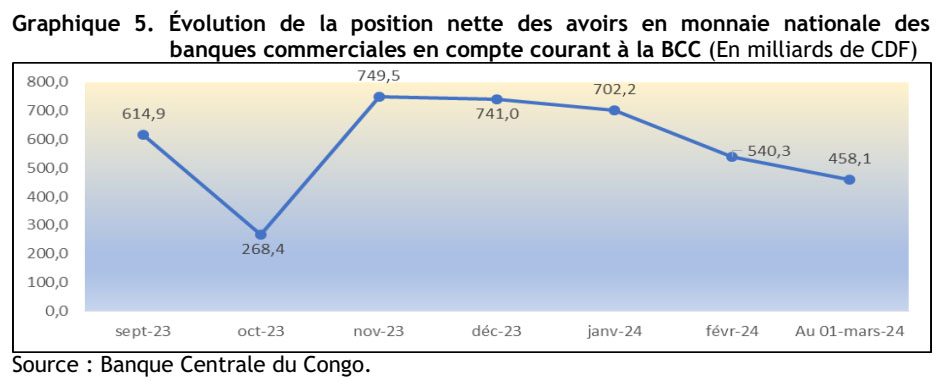

2.4.3. Évolution de la position nette des avoirs en monnaie nationale des banques commerciales en compte courant à la BCC

Au 1er mars 2024, les avoirs des banques commerciales en monnaie nationale en compte courant à la Banque Centrale du Congo ont enregistré une baisse hebdomadaire de 210,6 milliards de CDF pour se situer à 2.939,2 milliards.

La réserve obligatoire en monnaie nationale notifiée étant de 2.481,0 milliards de CDF, il se dégage une position nette des avoirs en monnaie nationale des banques commerciales de 458,1 milliards de CDF contre un niveau de 668,8 milliards une semaine auparavant.

Par ailleurs, la réserve obligatoire en devises se situe à 930,7 milliards de CDF.

2.4.4. Dynamisme de l’activité bancaire

A fin janvier 2024, des dépôts de la clientèle, dans le bilan consolidé du secteur bancaire, se sont situés à 11.980,3 millions de USD, traduisant une baisse mensuelle de 0,45 %. La structure de dépôts a été principalement dominée par les dépôts des ménages, des entreprises privées et ceux des entreprises publiques qui ont représenté respectivement 34,2 %; 32,5% et 11,0 % du total, suivis de ceux des petites et moyennes entreprises, des ISBLM et de l’Administration publique. En 2023, les dépôts de la clientèle se sont accrus de 4,0 % pour s’établir à 12.034,36 millions d’USD à fin décembre 2023.

De même, les crédits bruts affichent une régression mensuelle de 0,71 %, pour s’établir à 7.226,4 millions de USD contre un niveau de 7.278,69 millions à fin décembre 2023. Cette situation résulte principalement des crédits octroyés aux entreprises privées, ménages et aux petites et moyennes entreprises. Quant à la ventilation par monnaie, les crédits restent dominés par ceux en devises. En 2023, les crédits bruts ont enregistré une croissance annuelle de 42,3 % pour se situer à 7.278,69 millions d’USD à fin décembre 2023.

2.4.5. Évolution de l’émission monétaire

Au 29 février 2024, l’émission monétaire nette cumulée s’est établie à 111,6 milliards de CDF, tenant d’une mise en circulation des billets de 230,9 milliards et des destructions de 119,3 milliards de CDF. Les billets recyclés se sont établis à 951,8 milliards dont 72,2 % en provinces.

2.5. Etat des instruments de la politique monétaire

2.5.1. Le taux directeur

Le taux directeur est resté inchangé à 25 % l’an depuis la date du 08 août 2023. Ce dernier réajustement avait permis de relever l’attractivité des bons BCC à l’effet de permettre des arbitrages judicieux avec d’autres actifs notamment les devises.

A ce jour, il est resté réel positif à raison de 2.765 points par rapport à l’inflation en glissement annuel et 6.496 comparativement à l’inflation annualisée.

Ce statut lui permet de soutenir les ventes des bons BCC, de lutter efficacement contre l’inflation et d’accompagner les anticipations anti inflationnistes.

2.5.2. Les coefficients de la réserve obligatoire

En date du 19 juin 2023, le Comité de Politique Monétaire a décidé de l’augmentation du coefficient de la réserve obligatoire sur les dépôts à vue en monnaie nationale, passant de 0,0 % à 10,0 %. Les niveaux des autres coefficients de la réserve obligatoire ont été maintenus inchangés par rapport à leurs niveaux de 2022, à savoir/ : 0,0/ % pour les dépôts en monnaie nationale à terme, 13,0/ % et 12,0/ % respectivement pour les dépôts à vue et à terme en monnaies étrangères. Au 1er mars 2024, la réserve obligatoire en CDF s’est situé à 2.481,0 milliards de CDF contre un niveau de 2.454,7 milliards de CDF à fin décembre 2023, soit une ponction de 26,3 milliards de CDF.

2.5.3. Les fourchettes d’appels d’offres des bons BCC

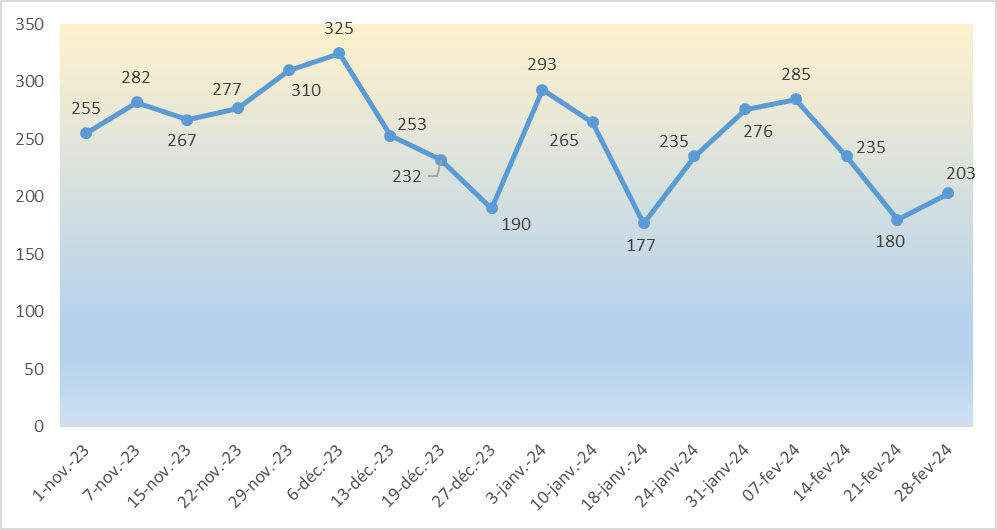

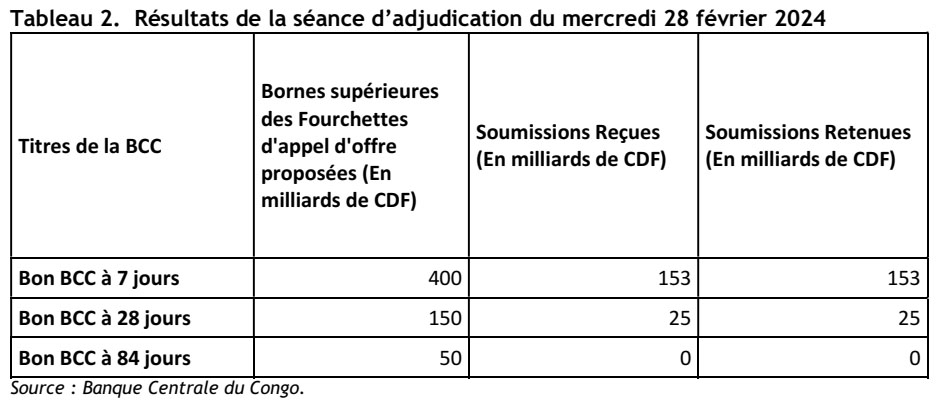

Lors de la séance d’adjudication du 28 février 2024, les souscriptions des banques se sont établies à 178,0 milliards de CDF portant sur les maturités à 7 et 28 jours.

Toutefois, la Banque Centrale avait lancé un appel d’offre de 600,0 milliards de CDF, répartis à travers les bornes supérieures des fourchettes des titres suivants : Bon BCC à 7 jours : 400,0 milliards de CDF, Bon BCC à 28 jours : 150,0 milliards de CDF et Bon BCC à 84 jours : 50,0 milliards de CDF.

Tableau 2. Résultats de la séance d’adjudication du mercredi 28 février 2024

Ainsi, l’encours des Bons BCC est passé de 180,0 milliards de CDF à 203,0 milliards, traduisant une ponction hebdomadaire de 23,0 milliards de CDF. Cet encours est réparti de la manière suivante : 153,0 milliards de CDF pour la maturité à 7 jours, 45,0 milliards pour celle à 28 jours et 5,0 milliards pour celle à 84 jours. Au 1er mars 2024, les charges des Bons BCC ont atteint 10.057,58 millions de CDF.